Дяченко С.,доцент кафедри управління національним господарством

Дяченко С.,доцент кафедри управління національним господарством НАДУ при Президентові України

Обмеженість ресурсів місцевих бюджетів не дає змоги органам місцевого самоврядування здійснювати інвестиції в розвиток місцевої інфраструктури, оновлювати основні фонди комунальних підприємств. За таких умов розширення джерел фінансування місцевих програм розвитку можливе за рахунок зростання обсягів запозичень органів місцевого самоврядування на національному та зовнішньому фінансових ринках.

У багатьох розвинутих країнах ринки муніципальних облігацій займають значний сегмент ринку позикового капіталу. Зростаюча мобільність міжнародного капіталу і диверсифікація фінансових інструментів призвела до збільшення ринків муніципальних облігацій і в трансформаційних країнах. Проведення успішної боргової політики органом місцевого самоврядування також сприяє підвищенню довіри з боку кредиторів і до приватних структур та припливу інвестицій у відповідну юрисдикцію. Але, водночас, збільшення муніципального боргу може стати небезпечним. Негативними наслідками нарощування місцевого боргу можуть бути: накопичення кредиторської заборгованості місцевих бюджетів за іншими бюджетними програмами, збільшення соціальної напруженості внаслідок позбавлення місцевих жителів базових соціальних послуг, погіршення інвестиційного клімату у країні та зниження обсягів приватного інвестування.

У контексті євроінтеграційних процесів питання контролю центрального уряду за рівнем місцевого боргу набуває додаткової ваги у зв’язку з необхідністю дотримання критеріїв щодо стану державних фінансів (включаючи і місцеві фінанси), визначених Договором про створення Європейського Союзу та деталізованих у Пакті стабільності і зростання. Таким чином, спостерігається все більший зсув з проблем забезпечення рівного розподілу податкового навантаження між поколіннями до гарантії виконання усіма рівнями управління макроекономічних цілей, встановлених на національному рівні.

Сучасний український ринок місцевих запозичень почав формуватися з середини 1990-х років. У цей період пік активності вітчизняного ринку облігацій місцевих позик припав на 1996 – 1997 роки. До середини 1998 року вже 10 міст України розмістили місцеві позики на суму майже 200 млн. грн. Та не всі запозичення були вдалими.

Одразу пригадується негативний досвід запозичення міста Одеси 1997 року, який у 1998 році призвів до дефолту емітента. Термін обігу облігацій, загальною номінальною вартістю 61 млн. грн., складав один рік. Цікавим фактом є те, що 70% держателів облігацій були нерезиденти України (кіпрські компанії). Не погодившись на пропозицію реструктуризації боргу, вони звернулись до суду з метою примусового стягнення основної суми боргу, а також виплати процентів за облігаціями (доходність за якими була визначена на рівні 50% річних) з врахуванням інфляції в доларовому еквіваленті за офіційним курсом Національного банку України. Врегулювання цього дефолту обійшлось значними витратами для міського бюджету Одеси. Звісно, однією з причин, що призвела до такої ситуації, називають відсутність на той момент регуляторної бази для здійснення місцевих запозичень і, відповідно, контролю з боку держави за місцевими позиками. Однак набагато суттєвішою причиною дефолту була незважена, нераціональна та безвідповідальна фінансова політика органу місцевого самоврядування, непрозора схема запозичення, яка, напевно, була вигідна для самої місцевої влади [6].

З прийняттям у 2001 році Бюджетного кодексу, який по-новому унормував процедури здійснення місцевих запозичень, процес випуску муніципальних цінних паперів інтенсифікувався. Але будь-якої сталої динаміки на ринку місцевих запозичень в Україні не спостерігалося. Протягом 2003 – 2009 років емітентами облігацій внутрішньої місцевої позики стали лише 10 міст-обласних центрів та м. Київ, а також 5 міст обласного значення. Останнє можна вважати позитивним моментом, оскільки означає посилення інституційної спроможності міст такого типу здійснювати місцеві запозичення. Загальний обсяг випусків облігацій місцевих позик за період 2003 – 2009 років складає 3103,8 млн. грн.

Фінансово-економічна криза, що розгорнулась в Україні у другому півріччі 2008 року, суттєво позначилась на активності українських міст на ринку місцевих запозичень. Висока вартість позикових ресурсів (до 25% річних) не дала змоги більшості органів місцевого самоврядування скористатися позиковими ресурсами для наповнення бюджету розвитку. У 2009 році в умовах збереження негативної ситуації на ринках капіталу фактично було розміщено лише три (з шести запланованих) емісії облігацій муніципальних позик. А саме – Донецької міської ради (розміщено в повному обсязі облігації на суму 60 млн. грн., строком погашення 5 років, ставка купона 25%), Луцької міськради (розміщено на 10 млн. грн. з зареєстрованих 20 млн. грн., строком погашення 5 років, ставка купона 18%), Львівської міської ради (розміщено на 200 млн. грн. з зареєстрованих 300 млн. грн., строком погашення 5 років, ставка купона 20 %). Наміри місцевих влад здійснити випуски облігацій Дніпропетровська, Сум та Кам’янець-Подільська так і не було реалізовано.

Очікування відновлення ринку місцевих запозичень у 2010 році після повної зупинки 2009 року були марними. Значне розширення, що спостерігалось у 2003-2008 роках, змінилось абсолютним заморожуванням ринку муніципальних облігацій. Першопричиною такого явища є проблема непогашення муніципальних випусків облігацій: з 31 емісії, що були здійснені органами місцевого самоврядування, погашено лише вісім, ще декілька реструктуризовано. Всі інші облігації внутрішньої місцевої позики залишились в обігу на вторинному ринку, при чому більшість з них, очікуючи погашення, осіли в портфелях банків. В 2010 році на ринок муніципальних запозичень планували вийти 14 українських міст та АРК. Більшість органів місцевого самоврядування, які планували залучити позикові ресурси шляхом випуску облігацій в 2010 році, є активними учасниками ринку муніципальних запозичень, мають гарну кредитну історію, низьке боргове навантаження та достатні можливості щодо обслуговування і погашення боргу. При цьому ряд муніципальних емітентів вже провели переговори з потенційними інвесторами та отримали попередню згоду на купівлю інвесторами облігацій внутрішньої позики, що свідчить про наявність інтересу до паперів таких позичальників. Однак, в рамках виконання домовленостей з МВФ відносно скорочення обсягів державного боргу Міністерство фінансів України відмовило багатьом українським містам у позитивному висновку щодо здійснення запозичень до бюджету розвитку. Відповідно до технічного Меморандуму для отримання кредитного фінансування МВФ Україна змушена була виконати вимоги, в цілому типові для країн, які отримували подібні кредити, у тому числі: секвеструвати доходну та видаткову частини Державного бюджету (на 5% і 5,3%, відповідно), знизити запланований рівень дефіциту бюджету до 4,99% ВВП та вжити заходів для запобігання зростанню обсягів державного боргу. У зв’язку з тим, що в загальний обсяг державного боргу Міжнародний валютний фонд враховує також прямий борг органів місцевого самоврядування, це призвело до тимчасової заборони на здійснення муніципальних запозичень (випуску облігацій і залучення кредитів). Незважаючи на відсутність прямого регламентування заборони муніципальних позик у Меморандумі, та на те, що частка боргу муніципалітетів в сумі державного боргу складає лише близько 1%, Мінфін відхилив більшість заявок на випуск облігацій, за винятком окремих проектів, пов’язаних з підготовкою Євро-2012 (Київ, Харків, Львів, Донецьк). Такі дії Міністерства фінансів вже призвели до згортання проектів з енергозбереження у містах Острозі та Рівному [2,4]. Та оскільки доходи державного і місцевого бюджетів поки ще не можуть покривати заплановані видатки, Міністерство фінансів у 2010 – 2011 роках все ж дозволило деяким муніципалітетам провести рефінансування шляхом додаткових випусків облігацій внутрішньої місцевої позики (Одеса, Черкаси) та реструктуризації боргових зобов’язань (Луцьк) задля уникнення дефолтів. А в 2011 році дозвіл на емісію облігацій отримала Верховна рада АРК [3,5]. Протягом січня – лютого 2012 року Державної комісією з цінних паперів та фондового ринку випуски облігацій місцевих позик не зареєстровано [3].

Аналізуючи кредитні рейтинги, можна зробити висновки, що усі початково присвоєні рейтинги за національною рейтинговою шкалою були довгостроковими, при цьому для переважної більшості випущених облігацій були присвоєні рейтинги інвестиційних рівнів, найвищий – uaАА – був присвоєний облігаціям Запорізької міської ради, це означає, що емітент характеризується дуже високою кредитоспроможністю. Облігаціям трьох українських міст – Борисполя, Львова та Харкова – присвоєно рівень uaА, тобто ці позичальники мають високий рівень кредитоспроможності. Інвестиційний рівень кредитного рейтингу (uaВВВ) отримали також облігації міст Вінниці, Донецьку, Краматорська, Луганська та Луцьку. Найнижчі кредитні рейтинги (спекулятивного рівня) встановлювались для облігацій міст Сєвєродонецьк та Бердянськ. В умовах погіршення макроекономічної ситуації у 2008 – 2009 роках лише шести містам вдалось зберегти присвоєні раніше рейтинги на незмінному рівні, однак для трьох з них визначено негативний прогноз зміни кредитного рейтингу у майбутньому. Для інших міст кредитний рейтинг погіршений. Для облігацій Львова рейтинг був змінений на uaCCC, тобто позичальник характеризується дуже низькою кредитоспроможністю, існує потенційна вірогідність дефолту. Деякі з рейтингів призупинено [2,4].

Розглядаючи джерела погашення облігацій внутрішньої місцевої позики, потрібно зауважити, що практично всі емітенти зазначають доходи від відчуження майна, яке знаходиться у комунальній власності, та від продажу земельних ділянок несільськогосподарського призначення. У деяких випадках для сплати відсотків та погашення облігацій передбачаються кошти, що передаються із загального фонду міського бюджету до бюджету розвитку. Таким чином, можна зробити припущення, що погашення боргу за місцевими запозиченнями передбачає скорочення видатків загального фонду, тобто фінансування поточних програм з міського бюджету.

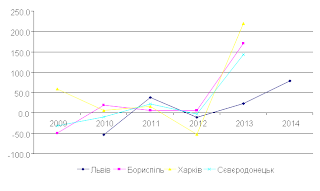

На підставі аналізу прогнозних доходів бюджетів розвитку деяких міських бюджетів протягом терміну обігу випущених облігацій місцевих позик, дані по яких наводяться у проспектах емісії, розраховано щорічні темпи приросту доходів бюджету розвитку міських бюджетів Львова, Борисполя, Харкова та Сєвєродонецька.

Рис. 1. Щорічні темпи приросту доходів бюджету розвитку міських бюджетів у 2009-2014 рр., % [7,8,9,10]

Аналізуючи зроблені розрахунки (див. рис. 1.), можна дійти висновку, що будь-якої сталої динаміки у доходах бюджетів розвитку зазначених міст не спостерігається, щороку доходи кардинальним чином змінюються. При цьому найбільший приріст доходів прогнозується якраз у роки, коли закінчується термін обігу випущених облігацій внутрішньої місцевої позики, і емітентам потрібно погашати основну суму боргу. Відповідно, майже всі доходи бюджетів розвитку у ці роки спрямовуються на погашення основної суми боргу (див. табл. 1).

Таблиця 1

Частка видатків на погашення боргу у загальній сумі видатків бюджетів розвитку міських бюджетів у 2008-2014 рр., % [7,8,9,10]

Таким чином, у роки, на які припадає погашення випущених облігацій, можливості фінансувати інші видатки з бюджету розвитку будуть майже відсутні; особливо гострою ця проблема буде для міст Бориспіль та Сєвєродонецьк.

Можна зробити припущення, що у зв’язку із проведенням Євро-2012 та парламентських виборів цього ж року, дефолтових ситуацій у містах не буде. Держава всіляко буде стримувати надмірні борги та дозвільно сприяти реструктуризації зобов’язань. Хочеться сподіватись, що проекти для проведення чемпіонату Європи з футболу, задля яких міста здійснювали емісії облігацій будуть дійсно прибутковими і в результаті їх реалізації міські ради зможуть отримати доходи, на погашення облігацій.

В таких умовах наступні випуски облігацій внутрішніх місцевих позик – питання лише часу. У найближчі роки значного розширення ринку місцевих запозичень очікувати не варто. Найбільш ймовірно, що першими муніципалітетами-емітентами стануть міста, які будуть приймати Євро-2012 та муніципалітети, яким найтяжче уникнути дефолту за раніше випущеними облігаціями без випуску нових. Так, наприклад, в березні 2012 року сесією Львівської міськради було прийнято ухвалу «Про здійснення запозичення до міського бюджету м. Львова у 2012 році», яке може набрати чинності за умови прийняття відповідного рішення Мінфіном.

На підставі проведеного аналізу динаміки ринку місцевих запозичень в Україні можна зробити узагальнюючий висновок, що на шляху його подальшого розвитку існує низка перешкод, таких як: низька інституційна спроможність органів місцевого самоврядування, низька інституційна привабливість муніципальних облігацій; обмеженість джерел доходів бюджетів розвитку, за рахунок яких здійснюється погашення основної суми місцевого боргу, що зменшує можливості здійснювати запозичення; непрогнозованість, нестабільність та швидка вичерпність доходів бюджетів розвитку від продажу комунального майна і земельних ділянок несільськогосподарського призначення; використання залучених коштів на фінансування переважно проектів, ефект від реалізації яких прямо не приводить до збільшення доходів місцевих бюджетів у майбутньому; неврахування органами місцевого самоврядування ймовірних ризиків (зокрема, валютних), пов’язаних з обслуговуванням та погашенням боргових зобов’язань та ін.

Помилки в інвестиційному менеджменті найчастіше призводять до фінансування більшого обсягу капітальних видатків порівняно з фінансовою спроможністю юрисдикції. Наслідком зниження якості фінансового менеджменту та менеджменту проектів, що фінансуються за рахунок позичених коштів, є підвищення ризиків виникнення фіскальних дисбалансів у місцевих бюджетах в майбутньому, накопичення надмірного місцевого боргу, скорочення рівня надання базових суспільних послуг.

Усунення зазначених проблем та зменшення ймовірності їх виникнення в майбутньому може бути досягнуто шляхом: забезпечення прозорості та відкритості фінансової діяльності органів місцевого самоврядування, середньо- та довгострокового планування бюджету та соціально-економічного розвитку, управління ризиками місцевих запозичень, посилення самоконтролю (самодисципліни) органів місцевого самоврядування у проведенні боргової політики.

Політика запозичень повинна бути скоординована із обсягами загального фонду, бюджету розвитку і прогнозами руху грошових коштів. Цілі боргової програми мають бути чітко і відкрито сформульовані, інформація про стан управління місцевим боргом повинна оприлюднюватись, щоб уможливити доступ до неї громади, фінансових інститутів та інших зацікавлених сторін.

Постійні фінансові надходження емітента мають базуватись на стабільних, передбачуваних і достатніх джерелах надходжень до бюджету з метою обслуговування і погашення боргу. У зв’язку з цим найоптимальнішим напрямом використання запозичених коштів є їх інвестування в інфраструктуру міста, що прямо або опосередковано працюватиме на збільшення надходжень до міського бюджету. Обслуговування боргу має бути керованим і зваженим, тому з метою зменшення навантаження на видаткову частину бюджету емітент повинен здійснювати активне управління своїм боргом.

Обсяг запозичення не може перевищувати граничний розмір боргу, визначений рішенням про місцевий бюджет на відповідний рік. Крім того, запорукою якісного обслуговування боргу є налагодження належного процесу його адміністрування і постійний моніторинг його стану. Складовою програми економічного та соціального розвитку та політики управління місцевими запозиченнями має бути детальний аналіз аспектів, пов’язаних з ризикованістю місцевих запозичень та розробка шляхів мінімізації відповідних ризиків.

Органи місцевого самоврядування мають взяти на себе відповідальність за свої фінансові рішення не тільки відповідно до закону, а також, відчуваючи відповідальність перед платниками податків. Місцевий борг таким чином є оптимальним рішенням для фінансування місцевих інвестицій, оскільки він встановлює баланс інтересів між тими, хто приймає рішення, бенефіціарами і платниками податків. Однак, боргове фінансування також вимагає зваженої і проактивної фінансової політики, в якій витрати і вигоди оцінені окремо для кожного інвестиційного проекту, а обсяг інвестицій скорегований відповідно до реальної фіскальної спроможності.

Список використаних джерел

1. http://www.auc.org.ua

2. http://www.credit-rating.ua

3. http://www.nssmc.gov.ua

4. http://www.rurik.com.ua

5. www.minfin.gov.ua

6. Інформація про випуск облігацій місцевої позики м. Одеси 2005 року // Бюлетень. Цінні папери України : газ. – 2005 р. – 5 груд. – (№ 279–280). – Режим доступу : http://www.smida.gov.ua/reestr/ folder_of_emission/04056919_05_12_05.pdf

7. Проспект емісії облігацій внутрішньої місцевої позики міста Бориспіль, 2008 рік // Бюлетень. Цінні папери України : газ. – 2008. – 07 лип. – (№ 145–146). – Режим доступу : http://www.smida.gov.ua/reestr/ folder_of_emission/04054903_07_07_08.pdf

8. Проспект емісії облігацій внутрішньої місцевої позики міста Львова 2009 року // Бюлетень. Цінні папери України : газ. – 2009. – 15 трав. – (№ 103–104). – Режим доступу : http://www.smida.gov.ua/reestr/folder_of_ emission/04055896_15_05_09.pdf

9. Проспект емісії облігацій внутрішньої місцевої позики Сєвєродонецької місцевої ради, 2008 р. – Режим доступу : www.cbonds.info/emissions/ download.php?id=9806&object

10. Проспект емісії облігацій внутрішньої місцевої позики Харківської міської ради, 2008 р. – Режим доступу : http://www.city.kharkov.ua/ documents/final.doc

Немає коментарів:

Дописати коментар